数据速递:2024年11月港美股上市情况汇总

- 2024-12-11

- 来源:苏州华谊信财务顾问有限公司

- 所属分类:数据统计

2024年1-11月,港股市场共有60只新股上市,同比增长约11%,合计募资总额约789亿港元。其中IPO主板上市57家,GEM上市3家。值得注意的是,11月份上市的7只新股中,已在A股上市的快递龙头顺丰控股也成功在港交所上市,募资58.3亿港元,其也是快递物流行业首个“A+H”上市企业和“顺丰系”第四家香港上市公司。11月份港股市场,7家新股上市,26家公司递交上市申请,其中半数为首次递表。上周3家公司正在招股,近一周有2家公司通过聆讯。

港股上市情况汇总

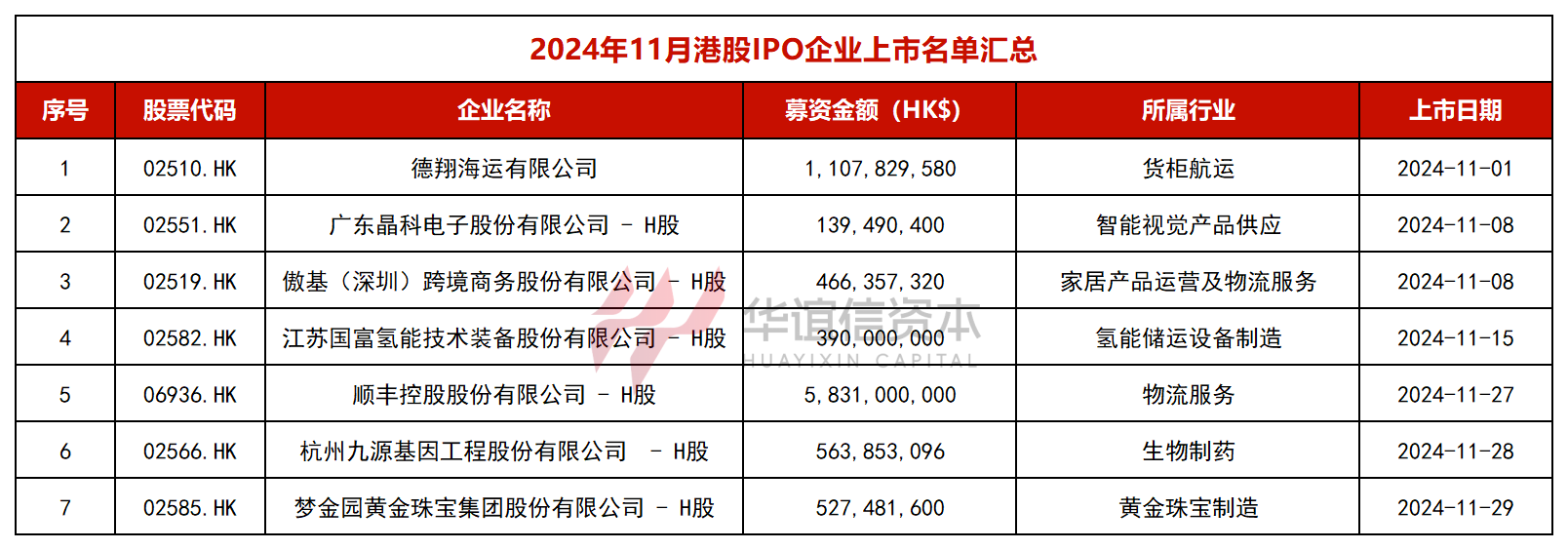

1、港股新股IPO上市名单

港股方面,2024年11月1日——2024年11月30日,共计7家企业成功登陆港交所,合计募集资金约90亿港元。分别是:德翔海运、广东晶科电子、傲基股份、国富氢能、顺丰控股、九源基因、梦金园。其中,顺丰控股于11月27日成功登陆港交所,成为快递物流行业首个“A+H”上市企业。

2、港股新股招股名单

根据港交所披露信息:上周(12月2日—12月8日)有3家公司正在招股,分别是毛戈平、重塑能源和多点数智。多点数智和重塑能源已于上周五(12月6日)成功登陆港交所,毛戈平将于本周二(12月10日)上市。

3、通过上市聆讯企业名单

根据港交所披露信息,近一周通过聆讯的企业共有2家,分别是草姬集团和越疆科技。其中,草姬集团是来自香港的保健品、美容护肤品供应商。于2024年12月2日在港交所递交聆讯后招股书,拟香港主板上市,此前于2024年5月27日首次递表。

4、递表企业名单汇总

本月向港交所提交上市申请的企业共有26家。包括觅瑞集团、宜宾市商业银行、希迪智驾、博雷顿、富友支付、诺比侃人工智能、聚水潭集团、舒宝国际、盛威时代、派格生物医药、乐欣户外、优乐赛、福瑞泰克、华芢生物、翰思艾泰、轩竹生物、佑驾创新、长风药业、挚达科技、上海细胞治疗集团、汇智控股、深圳西普尼、维立志博、大众口腔、五一视界、新吉奥房车。其中,五一视界是香港第五家申请以第18C章上市的特专科技公司。

11月港股市场新股发行呈现复苏态势,主要上市企业集中在工业、消费和医药等关键领域。从提交上市申请的企业类型来看,生物医药和科技公司占据了绝大多数,这表明生物医药和科技行业继续成为港股IPO市场的主导力量。此外,从新三板和A股市场转向港股上市的趋势日益显著。比如五一视界、深圳西普尼、大众口腔、长风药业、挚达科技等公司都曾筹备A股上市。

PART.2

美股上市情况汇总

2024年1-11月,共有185家企业通过IPO方式成功登陆美股市场,累计募资约310亿美元。其中,中概股共有54家,累计募集资金约27亿美元。另外,本月1家中概股通过SPAC方式成功登陆美股市场,则是亿珑能源与美国特殊目的收购公司(SPAC)TMT Acquisition Corp完成合并交易并在纳斯达克正式挂牌上市。

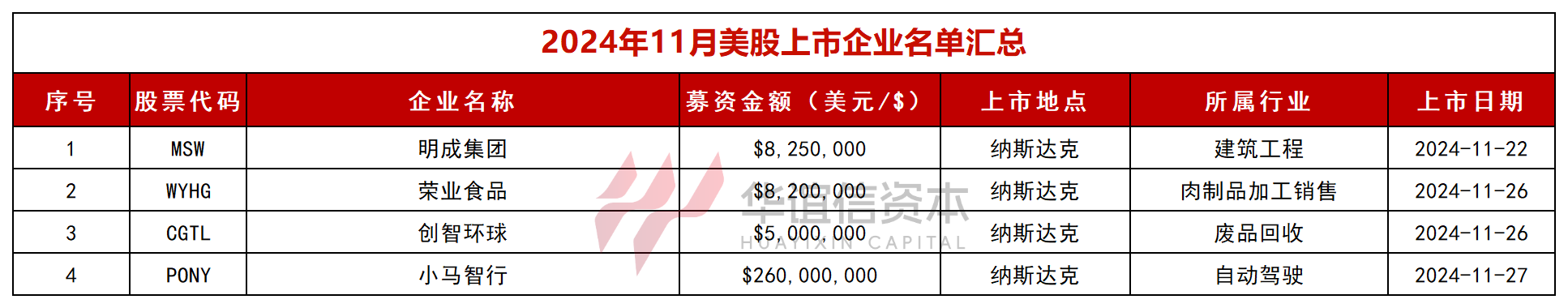

1、美股新股IPO上市名单

美股方面,11月份上市的22只IPO新股中包含了4只中概股,合计募集资金约2.8亿美元,全部于纳斯达克上市。分别为明成集团、荣业食品、创智环球和小马智行。其中,小马智行于11月27日登陆美股,以13美元价格发行2000万股,IPO募资2.6亿美元,

2、递表美股名单汇总

本月共计有32家企业向美国证券交易委员会(SEC)首次公开递交招股说明书,其中递表的中概股有15家,均申请拟纳斯达克证券交易所上市,分别是:美华创富、斯凯蒙太阳能、盈丰泥水、Flag Fish Acquisition、牛大人、中毅资本、数智集团、宜达保险、一建筑工程、迈克丽、斯塔克、Columbus Acquisition、FG Holdings、华通证券、Top Win国际。其中有2家SPAC公司。另外,宜达保险目前在美国OTC市场挂牌交易。

尽管本月仅有4家中概股企业成功登陆美股市场,但中国企业赴美上市的热情依旧高涨。从递交上市申请的企业来看,涉及行业广泛,包括消费服务、建筑、金融服务、广告营销、电子产品制造以及保险服务等多个领域,显示出中概股赴美上市的多元化趋势。预计在年内剩余的时间里,中概股赴美上市活动将继续保持稳定,特别是科技公司上市数量有望显著回升。随着政策的进一步落实和市场环境的持续改善,预计中概股在美股市场2025年的表现将会更加活跃。

-

纳斯达克·证券交易所

纳斯达克证券交易所(NASDAQ)起源于1971年,是世界最大电子证券交易市场,全球最大科技创新证券交易所。 如今,在纳斯达克挂牌融资的企业高达5400多家企业,总市值6.7万亿美元,超过其他任何单一证券市场,已成为最有影响力的证券市场之一。 纳斯达克共分为三个层次:全球精选市场、全球市场、资本市场,是创新型、科技型、成长型企业首选。

-

纽约·证券交易所

纽约证券交易所(NYSE)成立于1792年,是美国历史最悠久、规模最大的证券交易所,现有上市企业3000余家,每日交易额逾千亿美元,所上市的总市值、IPO数量全球第一,交易量全球第二。纽交所具有组织最完善,设备最完善,管理最严格等特点。上市公司主要是全世界最大的公司,上市企业近3000余家。

-

93家成功突围!2025中企赴美上市总结:分化赛道中的机遇与底线坚守

2025年全球资本市场稳步复苏,美股凭借成熟的投资者生态、充足的流动性及多元融资渠道,持续成为中企跨境融资的核心阵地。中企赴美上市积极性持续高涨,数量再攀新高,然而结构性分化愈发明显,整体呈现“数量攀升而规模收缩”的显著特征。为便于各界深入掌握全年美股市场行情与中企赴美上市趋势,华谊信资本围绕2025年度中企赴美上市相关事宜,进行了分析和总结。一2025年中企赴美上市情况汇总2025年中企赴美上市圆满收官。截至当地时间12月31日,全年共有93家中企通过IPO、SPAC合并、OTC转板等路径成功登陆美股主板,较2024年的64家同比增长7.8%;另有149家企业已公开递交赴美上市申请,后续储备动能充足。1、中企赴美超九成选IPO!整体呈现“IPO成核心、补充路径小众”格局上市路径方面,传统IPO仍占据绝对主导地位,且集中度显著提升。在93家成功挂牌的中企中,84家通过首次公开募股(IPO)完成上市,占比高达90.3%,成为赴美上市的核心选择;另有8家借助De-SPAC(特殊目的收购公司合并)模式登陆美股,占比8.6%,仍是重要补充路径;此外,仅1家企业由OTC(场外交易)市场转板至主板,占比仅1.1%,转板路径热度相对较低。整体来看,中企赴美上市路径呈现“IPO独大、De-SPAC补充、转板小众”的鲜明格局。在交易所的选择上,纳斯达克作为领先市场持续保持绝对吸引力,IPO上市企业中共有82家中企在此挂牌,1家选择美交所,1家选择纽交所,三大交易所共同承接中企跨境融资需求。2、中概股募资特征突出:头部占比超三成,小额募资占比近六成!2025年,中企赴美IPO呈现“头部集中、小额主导”的鲜明格局。全年84家企业共募资28.22亿美元。其中,融资高度集中于史密斯菲尔德、霸王茶姬、亚盛医药三家企业,其募资额合计占比达33.9%;与此同时,小额募资成为普遍现象,融资额低于1000万美元的企业达49家,占比过半(58.3%);1000万-1999万美元区间的企业有14家,占比16.7%;而2000万-3000万美元区间的企业仅4家,占比仅4.8%。这样的募资分布,正契合了当前赴美上市主体以中小企业为主的现状——通过“小步快跑”式的小额融资,企业既满足了阶段性发展需求,也为后续资本运作铺垫了基础。二2025年中企赴美上市行业地域分布情况2025年赴美上市的中企行业覆盖广泛且多元,展现出鲜明的发展活力。其中,应用软件类企业表现尤为突出,充分彰显了中国科技行业的持续竞争力与强劲发展势能;与此同时,建筑、工业等传统优势行业稳步发力,制药、数据处理、餐饮物流等现代服务业领域亦保持活跃态势,共同构成了今年赴美上市中企的核心主力。这一行业分布特征,清晰反映出中国经济结构转型的深化进程与新业态蓬勃发展的多元活力。地域分布上,沿海及经济发达地区(香港领先,浙台、粤京沪紧随)凸显跨境融资、国际化布局等先天优势,印证其对接全球资本的领先地位,这与各地资源禀赋、发展动能密切相关。而内陆企业赴美上市数量有限,既反映区域经济与产业结构差异的影响,也为未来区域资本市场均衡发展预留了空间。三2025年中企赴美市场表现情况上市周期与监管环境在上市周期方面(不含14家SPAC相关IPO),中企赴美上市效率差异显著。其中,上市筹备效率最高的三家企业分别是史密斯菲尔德(115天)、黑瞳科技(144天)和鑫承(155天),展现出高效的上市推进能力;与之形成鲜明对比的是,上市进程耗时最长的三家企业——石榴云医、YMA/J-Star和新骏羊绒,分别历经1489天、1414天和1320天完成挂牌。从整体表现看,2025年中企赴美上市的周期效率显著提升:平均周期收窄至约198天,中位数为185天,超80%的企业周期集中在120-360天的区间内。而行业属性、企业体量、政策环境与募资规模,是左右上市效率的核心变量——小额募资企业的上市周期普遍短于大额募资主体,行业间的周期分化趋势也愈发明显。这种分布特征,恰好折射出不同企业在上市筹备、合规审核、流程推进等环节的能力差异。2025年中企赴美上市的亮眼表现与结构性特征,既印证了美股市场仍是中企跨境融资的重要阵地,也折射出中国企业国际化进程中的活力与韧性。从数量增长、路径集中到募资分化、行业多元,各类态势的背后,是全球资本对中国优质企业的认可,也是企业适应跨境监管环境、匹配自身发展需求的主动选择。总结展望展望展望2026年,伴随多项政策的密集出台与落地实施,要注意合规仍是企业跨境上市的立身之本。全球资本对优质资产的需求从未减弱,与中国资本市场开放进程形成深度共振。跨境上市即将进入全新发展阶段,对企业而言,精准拿捏政策导向、选定契合自身的上市路径,正是抢占发展先机的关键所在!

-

独家盘点|2025年证监会境内企业境外上市备案年度数据分析

2025年,中国资本市场对外开放进程持续深化,境内企业境外上市备案制度效能进一步释放。华谊信资本基于证监会披露数据,从备案整体态势、上市目的地分布、行业结构特征等维度展开分析,总结全年境外上市备案特点与趋势,并梳理背后的政策驱动逻辑,为市场主体把握跨境融资机遇提供参考。一2025年境内企业境外上市备案接收情况统计2025年12月19日,中国证监会发布了《境内企业境外发行证券和上市备案情况表(首次公开发行及全流通)(截至2025年12月19日)》。根据官网披露最新数据显示,截至目前,共有307家企业向中国证监会提交境外上市备案材料,现正排队等待审核中。其中,拟赴港上市252家,拟赴美上市54家,拟赴台上市1家。从备案状态来看,77家处于已接收状态,189家需补充材料。在这307家排队等待审核的企业中,采用直接境外上市的企业有174家,间接境外上市的企业有92家,全流通有41家。二2025年境内企业境外上市备案成功情况统计截至2025年12月31日,全年共有179家企业获中国证监会境外上市备案通知书,较2024年的156家增长15%,备案企业数量实现稳步提升。这一增长态势既反映出境内企业跨境融资需求的持续释放,也得益于备案制改革深化带来的审批效率提升。从上市目的地看,2025年备案数据呈现“一极主导、多元补充”的鲜明格局:赴港上市企业达 156 家,较2024 年99家大幅增长36.5%,港股成为企业境外上市的核心选择;赴美上市企业仅14家,较2024 年56家锐减75%,美股市场备案热度大幅降温;另有7家赴台上市、2家赴新加坡上市。整体分布情况反映出企业在选择境外上市地时,更倾向于政策稳定、与内地资本市场联动紧密的市场环境。赴港上市备案成功情况分析2025年,赴港上市备案企业达156家,占全年备案企业总数的86.6%,港股作为境内企业境外上市核心选择的地位进一步巩固。这一趋势的形成,得益于港股市场的多重优势:一方面,港交所持续推进制度创新,通过优化双重主要上市标准、筹备“科企专线”等举措,提升对科技型、创新型企业的包容性;另一方面,2025年港股市场表现亮眼,恒生科技指数全年累计涨幅超23%,二级市场的活跃态势增强了一级市场的融资吸引力,同时多港股多元化的国际投资者结构也能为企业带来更广阔的资金渠道。赴美上市备案成功情况分析2025年赴美上市备案通过的企业有14家,其中3家企业使用了VIE架构,3家企业通过SPAC合并方式上市,还有2家公司属于二次备案通过。美股市场备案热度降至近年低位。这一变化主要受地缘政治不确定性与美方监管政策收紧双重影响:美国SEC持续强化对中概股的审计与信息披露要求,增加了企业合规成本与退市风险,部分已在美上市企业甚至选择私有化退市后转向港股市场,形成“美股撤离——港股回归”的趋势。2025年中国证监会对赴美上市备案曾陷入长达8个月的“冰封期”,12月份的龙电华鑫新能源科技集团,是2025年4月起中国证监会审批放行的第一家赴美上市企业。该企业目前暂未确定具体交易所,其他13家全部选择纳斯达克上市。其他地区上市备案成功情况分析其他地区上市选择上,2025年有7家企业赴台上市、2家赴新加坡上市,其中赴新上市企业数量较2024年的1家实现增长。这一变化反映出企业在主流市场之外,积极探索区域资本市场的融资机遇,尤其新加坡作为东南亚金融枢纽,对布局东南亚业务的企业具有一定的区位适配性。三2025年备案完成企业行业情况分析2025年完成境外上市备案的179家企业,行业分布特征显著,呈现出“硬科技主导、消费复苏跟进、新兴赛道协同”的格局,且行业分布与上市目的地选择高度绑定。硬科技赛道呈现港股扎堆效应,科技与生物医药两大领域合计占比超 43%,凸显港股作为国内硬科技企业境外上市首选阵地的核心地位。这类企业选择港股上市,核心逻辑在于港股18A、18C规则对生物医药和专精特新企业的包容性,以及境外资本对硬科技赛道的长期偏好,能够有效匹配企业高研发投入的融资需求。消费板块则迎来港股回流潮,28 家消费类企业占比达15.7%,创下2022年以来新高,直观反映出消费行业复苏信心的持续提振。此外,新能源/新材料领域以22家企业、12.3%的占比紧随其后,契合2025年全球新能源基建需求回升、境外资本加码布局的市场趋势;金融/ 投资控股类企业20家,占比11.2%;其它行业共32家,占比17.9%。四2025年境外上市相关政策环境2025年境内企业境外上市备案的良好态势,离不开政策层面的持续引导与支持,全年政策环境呈现“优化便利、强化协同、稳定预期”的核心特征。1备案制改革深化证监会持续推进境外上市备案制改革,通过简化审核流程、缩短审核时长、提高备案质效等举措,为企业境外上市提供了更加透明、高效、可预期的监管环境。2政策精准引导监管部门明确表态“继续支持符合条件的科技企业利用境内境外资本市场规范发展”,通过针对性提高科技型企业融资便利额度等举措,助力硬科技企业缓解研发融资压力。3强化跨境监管协同针对境外上市过程中的合规风险,通过完善信息披露标准、规范募集资金管理等举措,引导企业规范开展跨境融资,实现境外上市“提质增效”,为资本市场对外开放的持续深化筑牢制度基础。年度总结2025年中国证监会境外上市备案数据呈现“总量增长、结构优化”的良好态势,港股主导的上市目的地格局愈发清晰,硬科技与消费复苏相关领域成为备案核心主线。这一态势是企业跨境融资需求释放、港股市场制度优势凸显与政策持续优化协同作用的结果。未来,随着资本市场对外开放的持续深化,境外上市备案制度将进一步完善,预计将持续助力优质企业对接全球资本,为实体经济高质量发展提供更有力的金融支撑。

-

2025港股上市年终盘点:119家新企上市,募资冠绝全球,哪些行业成最大赢家?

2025年,港交所新股市场活力迸发,成功吸引119家(含GEM 1家)企业挂牌上市,合计募集资金额达2856亿港元,同比激增224%,募资额在2025年全球第一,彰显出强劲的全球资本吸引力。此外,截至2025年12月,聚辰股份、拓斯达等超20家A股公司(含更新披露)已披露赴港上市公告,为市场持续发展筑牢根基。本文华谊信将从上市概况、募资规模、行业分布及地域分布等关键维度,梳理剖析2025年港股IPO市场,全面复盘全年市场全貌。一2025年全年港股IPO市场上市概况经过华谊信统计,2025年全年共有119家企业成功登陆港股市场,其中118家于主板上市,1家于创业板上市。上市类型呈现多元化发展态势,包含1家介绍上市、2家SPAC借壳上市(典型案例为亿腾医药反向并购)及2家GEM转板企业,企业上市路径选择更趋丰富灵活。行业集中度方面表现突出,生物医药、AI及半导体企业合计占比超40%。这一结构性亮点与恒生科技指数23%的年度涨幅形成强劲共振,充分彰显出市场对高成长赛道的持续聚焦。二2025年全年港股上市的募资情况汇总在募资规模方面,2025年港股IPO募资总额登顶全球,也是一大看点。市场认为,港股IPO市场升温,离不开制度红利持续释放。2025年港股119家新上市企业中,6家采用特殊上市方式(介绍上市、GEM转主板、SPAC并购),无募资金额;其余114家企业(不包括1家介绍上市、2家借壳SPAC、2家GEM转主板)实现有效募资,募资总额2858.68亿港元(头部企业贡献核心规模)。较2024年同比激增226%,增长额超1980亿港元,增速表现强劲。制度红利加持,A+H 双重上市火力全开,贡献超五成募资据华谊信资本统计,全年已有19家境内上市企业在港交所主板挂牌,实现“A+H”双重上市,总融资规模达1419亿港元,占比高达50%;其中,宁德时代、赛力斯、三一重工3家企业融资规模均超100亿人民币。此外,虽不包含在本文统计范围内,找钢集团以De-SPAC模式登陆港交所,是中国境内首家港股De-SPAC企业。A+H上市速度方面持续加快,平均审核挂牌周期为4-6个月,其中最快案例仅耗时约3个月。三上市公司行业分布情况从上市数据来看,2025年港股市场行业分布,前四大行业(医疗健康、消费零售、工业与材料、科技)合计占比超45%,主导全年上市格局;同时覆盖物流、金融、新能源等十余类细分领域,行业分布既聚焦核心赛道,也兼顾多元化。医疗健康以20家(占比近17%)居上市数量首位,反映了创新药企、医疗服务机构的资本化需求集中释放;消费零售领域的14家上市企业以茶饮、食品连锁品牌为主,背后是消费复苏周期中,连锁零售品牌借助资本市场加速全国性扩张的趋势;工业与材料、科技行业各有10家企业登陆,前者聚焦高端制造环节、后者覆盖芯片等硬科技领域,体现出港股对“硬科技+高端制造”赛道的资源倾斜,也呼应了产业升级背景下的市场关注方向。汽车及相关产业链的7家上市企业,涵盖整车、智能驾驶等环节,则是新能源与智能汽车行业转型浪潮下,产业链企业的资本化同步跟进。上市地域地区分布情况2025年港股上市企业地域分布高度集中于东部沿海经济带:长三角(上海、苏浙)是核心来源地,三地合计超30家;广东、北京、福建也各有10家左右,这些区域企业多依托本地产业集群布局。而中西部及偏远地区上市企业数量极少,仅零星分布。整体来看,其地域分布与区域经济活力、产业成熟度高度挂钩,沿海发达城市群是上市主力阵地。港股IPO市场展望:未来延续高景气运行态势港交所公开信息显示,2024年12月底时,主板及GEM板块在处理上市申请达320宗,24家企业已获批待挂牌。充裕的上市申请储备,彰显市场融资活力,为港股后续发展奠定坚实基础。长期来看,港股市场机遇凸显。外部方面,美联储降息周期开启将改善全球流动性,人民币汇率企稳有望增强港股对全球资金的吸引力;内部则有“十五五”规划催化、企业盈利修复、互联互通机制深化等多重支撑。机构普遍预期,2026年港股行情驱动逻辑将从“流动性博弈”转向“盈利增长”,AI产业链、新能源、生物医药等领域具长期成长潜力,高分红蓝筹股将持续稳定市场。尽管目前市场对这些行业的企业保持较高热情,但华谊信认为,基本面更强劲、发展更有前景的企业显然成为更优配置选择。总结展望2025年,港股借政策、产业、资本三重东风完成系统性重塑,核心指数、IPO规模、资金流入同步创下近年新高,逐渐成为全球资本市场焦点。年末虽受流动性收紧、外资波动等短期因素影响,但对于长期走强的根基已然筑牢。总的展望2026年,港股IPO新一轮红利窗口正加速开启,增长节奏长期稳定。港交所政策调整方向明确,从放宽上市门槛到简化审核流程,多重利好政策为企业登陆港股打通快车道,而市场的上市道路绝非坦途,还需尽早把握资本机遇。

企业境外上市服务商

让企业以最少成本融入资本市场