数据统计:2025上半年证监会境外上市备案统计分析

- 2025-07-25

- 来源:苏州华谊信财务顾问有限公司

- 所属分类:数据统计

2025 年上半年,境内企业赴境外上市延续强劲发展势头。据统计,上半年在中国证监会备案的境内企业共182家,已超过2024年全年备案的171家,其中境外上市IPO 160家,申请股份“全流通”22家。华谊信对 2025 年上半年境外上市备案的相关数据进行系统梳理,旨在为市场各方提供具备参考价值的实务概况。

上半年备案通过数量

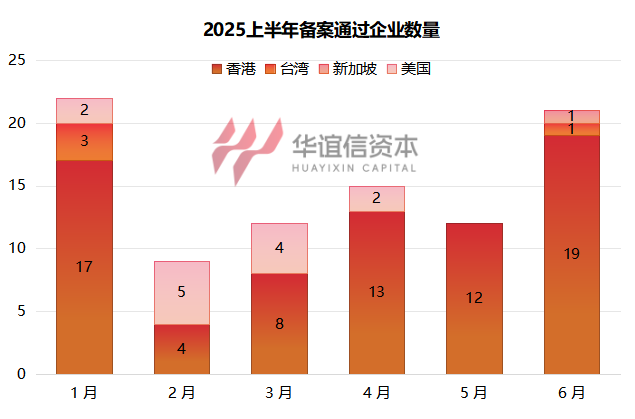

截至2025年6月30日,上半年通过备案的境内企业共91家,其中港股IPO 52家、美股IPO 13家。根据中国证监会官网公开披露的信息,每月获批备案的企业数量中赴港及赴美上市的备案数量占据主导。具体来看,香港市场月度备案量保持稳定,并于6月达到上半年峰值;美国市场则于1月开局活跃,随后备案节奏逐月放缓。

上市方式与全流通

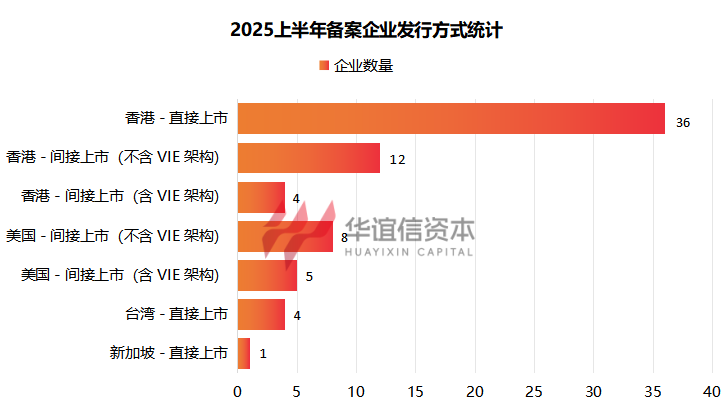

2025上半年通过备案(不含仅申请“全流通”备案的企业)的70家企业中,直接境外上市企业共36家,间接境外上市企业共34家。在间接境外上市企业中,通过SPAC方式发行上市并备案的共有4家,此外,备案企业中还有9家采用“A+H”模式拟实现二次上市。

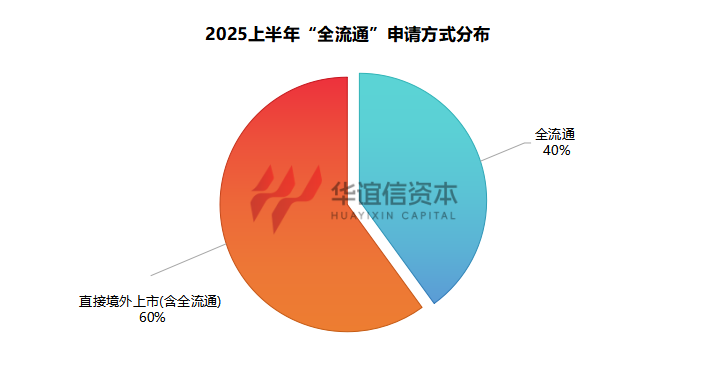

上半年通过备案的91家境内企业中:发行上市后,单独申请“全流通”的共21家;首发时一并提出申请“全流通”的企业有14家。两种全流通申请方式比例为40%和60%。

备案行业与周期

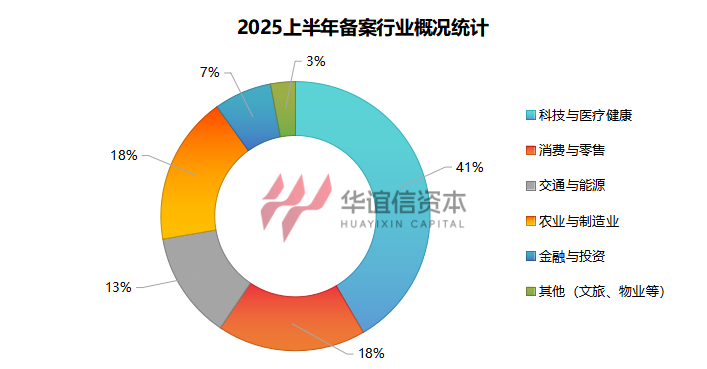

2025上半年备案企业的行业分布呈“科技医疗引领、消费制造托底”格局。科技与医疗健康占比41%居首,成绝对主力,受益于技术突破、政策扶持及老龄化催生的需求红利。消费零售、农业制造各占18%形成支撑。交通与能源占13%,金融与投资占7%,文旅物业等其他领域仅3%。未来科技医疗主导地位或强化,消费制造细分创新将成新的增长点。

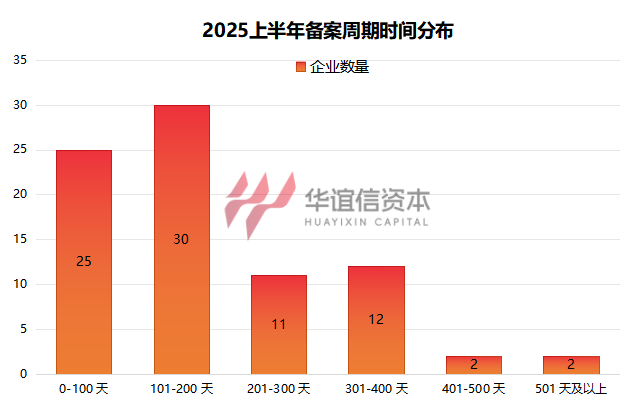

通过已完成备案的企业进行备案周期的统计分析,可见企业备案周期呈现明显集中趋势,大部分企业都可以在200天内完成备案,400天以上的备案周期只占少数。说明在资料准备充分、路径清晰的情形下,备案效率具有一定的可预期性和稳定性。企业应提前做好备案各项准备,面对复杂的合规审查与信息披露要求便可高效完成备案。

趋势总结

2025 年上半年证监会境外上市备案情况总体来看,我国境外上市监管体系的制度框架与实务落地在不断进步和完善。在 VIE 架构、SPAC 上市路径、“全流通” 机制及备案时长等关键领域,展现出更强的政策包容性与审核透明度,充分彰显中国资本市场高水平开放的战略定力。

展望未来,随着备案流程的不断升级与行业监管边界的精准划定,境外上市备案制度的执行效能将持续释放,为中国企业全球化资本布局筑牢制度基石,注入长效信心。

-

纳斯达克·证券交易所

纳斯达克证券交易所(NASDAQ)起源于1971年,是世界最大电子证券交易市场,全球最大科技创新证券交易所。 如今,在纳斯达克挂牌融资的企业高达5400多家企业,总市值6.7万亿美元,超过其他任何单一证券市场,已成为最有影响力的证券市场之一。 纳斯达克共分为三个层次:全球精选市场、全球市场、资本市场,是创新型、科技型、成长型企业首选。

-

纽约·证券交易所

纽约证券交易所(NYSE)成立于1792年,是美国历史最悠久、规模最大的证券交易所,现有上市企业3000余家,每日交易额逾千亿美元,所上市的总市值、IPO数量全球第一,交易量全球第二。纽交所具有组织最完善,设备最完善,管理最严格等特点。上市公司主要是全世界最大的公司,上市企业近3000余家。

-

开年盘点|2026年1月港美股上市全景与分析

2026年伊始,港股IPO市场亮点纷呈、前景乐观。不仅达成全月新股零破发的亮眼成绩,更借助硬科技企业的密集上市与国际资本的踊跃布局,持续夯实其全球新经济企业核心融资平台的行业地位,为2026年港股IPO市场的持续活跃筑牢根基。本文华谊信将从募资规模、行业分布、地域特征等多维度出发,对本月境外IPO市场表现进行全面汇总与深度解析。一港股上市情况汇总据华谊信资本数据统计,截至1月31日,全月共有13家企业(含GEM)在港交所挂牌上市,较去年同期增加5家,增幅显著;IPO募资总额达392.55亿港元,同比暴涨556.22%,时隔6年之后,香港重登全球IPO募资榜首,也彰显出港股市场的强大吸引力与活力。1、港股新股IPO名单据华谊信资本统计1月上市公司及募资情况如下:针对这一募资情况,这一成绩并非依赖单一项目拉动,而是由多家具备核心竞争力的企业共同支撑,其中11家募资超10亿港元、7家超30亿港元、5家超40亿港元,募资结构更趋均衡健康。以壁仞科技等为代表的5家硬科技企业是募资主力,均超40亿港元;休闲食品连锁“鸣鸣很忙”等企业表现亮眼,也凸显了消费赛道的资本吸引力。最新的募资数据成为港股市场吸引力回升的有力佐证。其中,硬科技领域持续吸纳大量资本,其主导地位愈发凸显;同时,均衡的募资结构也彰显了市场韧性的增强。这种“科技主导、多元均衡”的格局,共同为构建一个健康、稳定的市场生态系统奠定了坚实基础。2、通过上市聆讯企业名单(1月26日-2月1日)根据港交所披露的信息展示,1月26日-2月1日期间通过聆讯的企业共3家,分别是澜起科技、沃尔核材和兆威机电,均为来自半导体、新材料与精密制造领域的硬科技公司。3、港股递表企业名单汇总2026年港股IPO市场延续火爆态势,年内新增受理上市申请达121家,相关审核工作有序推进。开年即迎来拟上市企业递表高峰,排队上市梯队阵容亮眼,汇聚了多个赛道的行业龙头企业,呈现硬科技主导、消费赛道多元、产业链覆盖完整的特征。2026年港股IPO呈现结构性变革,硬科技仍为上市主力,“A+H”上市模式持续扩容。随着申报量增加,港交所与香港证监会严抓上市质量,强化保荐人把关责任。当前市场信心与活跃度回升,叠加政策支持,2026年有望成为高科技企业赴港上市的关键年份。二美股上市情况汇总2026年1月,中概股赴美上市热度攀升:3家企业完成上市,包括宝加国际(GCDT)传统IPO及何猷龙旗下Black Spade Acquisition III等2家SPAC;另有7家递交招股书,涵盖5家香港企业传统IPO、1家拟借SPAC合并上市及1家中国人实控SPAC申请。从结构来看,SPAC占比已明显提升:在完成上市的企业中,SPAC占比达2/3;递表企业里,SPAC相关主体也占近3成。1、美股新股IPO上市名单(中概股)据华谊信资本数据统计,2026年1月共有3家企业完成赴美上市。其中2家采用SPAC方式(占比67%),仅1家传统IPO聚焦绿色低碳赛道,整体呈现SPAC募资优势显著、资本工具与实体赛道相结合的特征。2、美股递表企业名单汇总7家企业公开向美SEC递交招股书,其中5家计划通过传统IPO方式完成赴美上市,全部位于香港。上市方式以传统IPO为主、SPAC为补充,行业覆盖从新经济到传统服务的多元赛道,打破了中概股过去集中于互联网、新能源的单一格局,反映出企业更倾向于凭借垂直领域的差异化优势寻求资本认可。3、上市募资情况分析这张2026年1月中概股赴美上市募资数据显示,SPAC已成为募资绝对主力:两家SPAC企业合计募资2亿美元,占当月总募资额的95%以上,其中Black Spade Acquisition III单家募资1.5亿美元,是另两家企业募资总额的2.5倍;相比之下,唯一的传统IPO企业宝加国际仅募资1000万美元。这种极端分化既体现了头部资本主导的SPAC在美股市场的强劲募资能力,也反映出细分领域的传统IPO企业在融资规模上仍受限于行业认知度与市场天花板。总结继纳斯达克、纽交所相继政策升级,美股上市门槛大幅提高,中企跨境上市步入精耕细作阶段。2026开年多家企业大幅上调募资规模(扩容50%—150%),既满足新规流动性要求,也能提升二级市场流动性、降低股价波动,成为中概股赴美的重要信号。后续中企赴美也依旧得遵循合规底色,提升核心竞争力为主。

-

证监会备案|2026年1月境内企业境外上市备案情况分析

据中国证监会最新披露境内企业境外上市备案最新数据,在备案制度平稳运行的背景下,2026年1月共有47家企业提交境外上市备案申请,值得关注的是:47家企业全部拟登陆香港市场,没有企业提交赴美上市备案申请,赴港上市成为当月境内企业寻求境外融资的唯一选择。同时,当月共12家企业成功取得境外上市备案通知书,其中9家企业为“全流通”,占当月获批企业总数的75%。为帮助各界精准把握境外上市备案走势,华谊信资本对2026年1月境内企业境外上市备案情况,开展了系统梳理与深度分析,供大家参考借鉴。一1月境内企业境外上市备案情况统计2026年1月31日,中国证监会发布《境内企业境外发行证券和上市备案情况表(首次公开发行及全流通)(截至2026年1月30日)》,根据官网披露数据与华谊信资本的统计分析,2026年1月新增提交上市备案的境内企业共计47家。从上市目的地来看,47家企业全部选择香港上市,没有企业提交赴美上市申请。 从备案状态来看,22家处于已接收状态,13家需补充材料,12家需征求意见。1月具体上市备案情况如下:从同比数据来看,境内企业境外上市备案申请热度大幅攀升。2025年1月仅13家境内企业提交备案申请,2026年1月该数据较去年同期约增长265%,增幅显著。值得注意的是,两年1月提交备案的企业均全部拟赴港上市,凸显港股作为境内企业境外上市核心优选地的地位,以及企业上市布局的集中度稳定性。二1月境内企业境外上市备案成功情况统计根据华谊信的统计数据,截止至2026年1月31日,共有12家企业成功获得境外上市备案通知书,并且所有企业拟上市地均为香港联合交易所。注意1月没有赴美上市企业通过备案。继2025年12月12日龙电华鑫通过证监会赴美上市备案以来,截至发文日,已有54天没有赴美上市企业通过备案。在备案模式上,全流通成为主流选择,12家企业中9家都选择全流通。体现出赴港上市企业对提升股权流动性、吸引全球投资者的重视,也印证了港交所 “全流通” 机制对优化港股市场生态的积极作用。从行业结构来看,生物医药与硬科技领域成为备案主力:江苏瑞科、浙江同源康、武汉友芝友、上海复宏汉霖等多家生物医药企业扎堆完成备案,爱芯元智(半导体)、广合科技(电子科技)、岚图汽车(智能汽车)等硬科技企业也密集推进上市进程,反映出资本市场对高成长、创新型产业的聚焦,也体现港交所对生物医药、先进制造等赛道企业的包容与支持。山东极视角递表1天光速过备案一月备案通过企业中,多数企业备案时长集中在100-270天区间。这种差异既与企业自身业务复杂度、材料准备效率相关,也反映监管审核的动态适配性。其中一家企业较为特殊,数据显示,山东极视角通过备案时间仅为一天。极视角是一家成立于2015年的 AI 计算机视觉解决方案提供商,同时布局大模型业务,其服务覆盖超 100 个行业,已积累超 3000 家客户,复购率超 80%,并于2024 年实现扭亏为盈,营收复合年增长率达59.2%。1月20日极视角刚向港交所递交主板上市招股书,计划冲击18C特专科技通道,1月21就火速拿下证监会上市备案。这一速度既得益于其前期扎实的业务积累与充分的上市准备,也与其依托港交所 18C 章程、获得青岛西海岸国资、高通、华润等资深资本加持密切相关。 总 结1 月境内企业境外上市备案印证了港交所作为中资企业链接全球资本的核心枢纽地位,也折射出资本市场的深层趋势。展望未来,随着境内外资本市场联动深化、优质创新企业加速出海,境外上市备案将呈现 “质量提升、节奏加快、结构优化”特征,为港股注入创新动能,为中国企业全球化融资与发展筑牢资本底座。

-

93家成功突围!2025中企赴美上市总结:分化赛道中的机遇与底线坚守

2025年全球资本市场稳步复苏,美股凭借成熟的投资者生态、充足的流动性及多元融资渠道,持续成为中企跨境融资的核心阵地。中企赴美上市积极性持续高涨,数量再攀新高,然而结构性分化愈发明显,整体呈现“数量攀升而规模收缩”的显著特征。为便于各界深入掌握全年美股市场行情与中企赴美上市趋势,华谊信资本围绕2025年度中企赴美上市相关事宜,进行了分析和总结。一2025年中企赴美上市情况汇总2025年中企赴美上市圆满收官。截至当地时间12月31日,全年共有93家中企通过IPO、SPAC合并、OTC转板等路径成功登陆美股主板,较2024年的64家同比增长7.8%;另有149家企业已公开递交赴美上市申请,后续储备动能充足。1、中企赴美超九成选IPO!整体呈现“IPO成核心、补充路径小众”格局上市路径方面,传统IPO仍占据绝对主导地位,且集中度显著提升。在93家成功挂牌的中企中,84家通过首次公开募股(IPO)完成上市,占比高达90.3%,成为赴美上市的核心选择;另有8家借助De-SPAC(特殊目的收购公司合并)模式登陆美股,占比8.6%,仍是重要补充路径;此外,仅1家企业由OTC(场外交易)市场转板至主板,占比仅1.1%,转板路径热度相对较低。整体来看,中企赴美上市路径呈现“IPO独大、De-SPAC补充、转板小众”的鲜明格局。在交易所的选择上,纳斯达克作为领先市场持续保持绝对吸引力,IPO上市企业中共有82家中企在此挂牌,1家选择美交所,1家选择纽交所,三大交易所共同承接中企跨境融资需求。2、中概股募资特征突出:头部占比超三成,小额募资占比近六成!2025年,中企赴美IPO呈现“头部集中、小额主导”的鲜明格局。全年84家企业共募资28.22亿美元。其中,融资高度集中于史密斯菲尔德、霸王茶姬、亚盛医药三家企业,其募资额合计占比达33.9%;与此同时,小额募资成为普遍现象,融资额低于1000万美元的企业达49家,占比过半(58.3%);1000万-1999万美元区间的企业有14家,占比16.7%;而2000万-3000万美元区间的企业仅4家,占比仅4.8%。这样的募资分布,正契合了当前赴美上市主体以中小企业为主的现状——通过“小步快跑”式的小额融资,企业既满足了阶段性发展需求,也为后续资本运作铺垫了基础。二2025年中企赴美上市行业地域分布情况2025年赴美上市的中企行业覆盖广泛且多元,展现出鲜明的发展活力。其中,应用软件类企业表现尤为突出,充分彰显了中国科技行业的持续竞争力与强劲发展势能;与此同时,建筑、工业等传统优势行业稳步发力,制药、数据处理、餐饮物流等现代服务业领域亦保持活跃态势,共同构成了今年赴美上市中企的核心主力。这一行业分布特征,清晰反映出中国经济结构转型的深化进程与新业态蓬勃发展的多元活力。地域分布上,沿海及经济发达地区(香港领先,浙台、粤京沪紧随)凸显跨境融资、国际化布局等先天优势,印证其对接全球资本的领先地位,这与各地资源禀赋、发展动能密切相关。而内陆企业赴美上市数量有限,既反映区域经济与产业结构差异的影响,也为未来区域资本市场均衡发展预留了空间。三2025年中企赴美市场表现情况上市周期与监管环境在上市周期方面(不含14家SPAC相关IPO),中企赴美上市效率差异显著。其中,上市筹备效率最高的三家企业分别是史密斯菲尔德(115天)、黑瞳科技(144天)和鑫承(155天),展现出高效的上市推进能力;与之形成鲜明对比的是,上市进程耗时最长的三家企业——石榴云医、YMA/J-Star和新骏羊绒,分别历经1489天、1414天和1320天完成挂牌。从整体表现看,2025年中企赴美上市的周期效率显著提升:平均周期收窄至约198天,中位数为185天,超80%的企业周期集中在120-360天的区间内。而行业属性、企业体量、政策环境与募资规模,是左右上市效率的核心变量——小额募资企业的上市周期普遍短于大额募资主体,行业间的周期分化趋势也愈发明显。这种分布特征,恰好折射出不同企业在上市筹备、合规审核、流程推进等环节的能力差异。2025年中企赴美上市的亮眼表现与结构性特征,既印证了美股市场仍是中企跨境融资的重要阵地,也折射出中国企业国际化进程中的活力与韧性。从数量增长、路径集中到募资分化、行业多元,各类态势的背后,是全球资本对中国优质企业的认可,也是企业适应跨境监管环境、匹配自身发展需求的主动选择。总结展望展望展望2026年,伴随多项政策的密集出台与落地实施,要注意合规仍是企业跨境上市的立身之本。全球资本对优质资产的需求从未减弱,与中国资本市场开放进程形成深度共振。跨境上市即将进入全新发展阶段,对企业而言,精准拿捏政策导向、选定契合自身的上市路径,正是抢占发展先机的关键所在!

企业境外上市服务商

让企业以最少成本融入资本市场